ステーブルコインとは、法定通貨やコモディティ資産と価格を連動させることで、安定した価格推移を実現するように設計されたトークンです。従来、暗号資産の価格変動リスクがWeb3.0のサービスを利用する場面において障壁の1つとなることが多くありました。ステーブルコインはそのようなリスクを軽減しながら、Web3.0を活用したサービスの恩恵を享受することを可能にします。また、Web3.0の世界に限らず、従来の経済活動における実用的な活用も期待されています。

本稿では、ステーブルコインの概要を解説するとともに、この先の展望について筆者の見解を述べます。

1.ステーブルコインとは

ステーブルコインとは、他の通貨や金融商品などに裏付けられ、価格が安定するように設計されたトークンです。ステーブルコインには主に3つのタイプがあり、価格を安定させるメカニズムがそれぞれ異なります。

【ステーブルコインの分類】

- 法定通貨担保型

法定通貨担保型ステーブルコインは、米ドルや日本円などの法定通貨やリスクの低い国債などを担保として保持し、法定通貨に連動した価格を維持します。たとえば、米Circle社が発行する米ドルに連動したステーブルコインUSDCは、時価総額が約300億ドルであり、そのうち約40億ドルが金融機関にて現金で管理されており、約260億ドルがSEC(米国証券取引委員会)に認可された米国MMF(マネー・マーケット・ファンド)として運用・管理されています(2024年4月時点)。 - 暗号資産担保型

暗号資産担保型ステーブルコインは、ビットコインやイーサリアムなどの暗号資産を担保として、価格を維持します。暗号資産は価格変動リスクが大きいため、暗号資産の価格が急落したときにもステーブルコインの価格を維持できるように、担保とする暗号資産の総額はステーブルコインの発行額よりも大きくなることが一般的です。代表的な暗号資産担保型ステーブルコインであるDAIは、約50億ドルの時価総額を持ちますが、イーサリアム等の複数の暗号資産50億ドル以上を担保として管理しています(2024年4月時点)。 - アルゴリズム型(無担保型)

アルゴリズム型ステーブルコインは、裏付け資産を持たず、アルゴリズムによって価格が維持されるように設計されたステーブルコインです。市場の需要と供給に基づいて、プログラムにより需給のバランスを調整することで価格を維持します。

また、ステーブルコインは価値の担保方法の違いのみならず、基盤となるブロックチェーンのタイプによっても、分類が異なります。ブロックチェーンは、下記の2つの観点から分類することができます。

【ブロックチェーンの種類】

- プライベート/パブリック

ブロックチェーンへのアクセス(チェーン状況確認、バリデータへのトランザクション提出)が特定の主体・組織によって制限されている場合はプライベート、自由にアクセスできる場合はパブリックのように分類されます。 - パーミッションド/パーミッションレス

バリデータ※になるために特定の主体・組織の承認が必要な場合はパーミッションド、そうでない場合はパーミッションレスのように分類されます。

※バリデータ:取引の確認、ブロック生成に参加するノード

現在、さまざまな事業者がステーブルコインを発行または、その発行を予定していますが、事業者によって基盤とするブロックチェーンにも違いがあります。

2024年4月時点における、それぞれのステーブルコインを分類したものが下表になります。

| パーミッションド | パーミッションレス | |

|---|---|---|

| プライベート | 米ドル連動型SC※1

日本円連動型SC

|

|

| パブリック |

日本円連動型SC

|

米ドル連動型SC

日本円連動型SC

|

※1:ステーブルコイン(略称 SC)

※2:JPモルガン・チェースが開発するプライベートブロックチェーンQuorum上で発行されたステーブルコイン

※3:北國銀行が発行する預金型のステーブルコイン

※4:G.U.Technologiesがオリックス銀行・四国銀行・東京きらぼしフィナンシャルグループ・みんなの銀行とともにパーミッションドブロックチェーンであるJapan Open Chainを活用したステーブルコイン発行に向けた実証実験の実施を宣言

ステーブルコインが、価格が安定するように設計されたデジタル上の通貨であることは上述のとおりですが、我々の日常生活で馴染みの深い電子マネーとはどのように異なるのでしょうか?また、ステーブルコインと同様に、デジタル通貨として世界各国で発行が検討されているCBDCとの違いはどこにあるのでしょうか?

それぞれの違いを下表のようにまとめ、詳述します。

| ステーブルコイン | 電子マネー | CBDC | |

|---|---|---|---|

| 発行主体 | 民間企業・DAO(分散型自律組織) | 民間企業 | 中央銀行 |

| 価値算定方法 |

|

|

|

| 現在の主な用途 |

|

|

|

ステーブルコインと電子マネーの主な違いは、その用途や利用可能な範囲にあります。電子マネーは、基本的に発行主体企業の管理下にあり、発行主体が定める範囲での流通を想定しているので、その範囲における加盟店決済や、同種の電子マネー利用者間における送金といった用途において、安心安全な取引を実現しています。一方、原則として、電子マネーの利用範囲は国内に限定されることから、国境をまたいだ決済や送金といった用途には適さないということができます。

他方ステーブルコインは、パブリックブロックチェーンという、国境に捉われない価値の流通を実現する基盤を利用していることから、ボーダーレスな取引が必要となる用途において便利な決済手段となり得ます。また、同様にパブリックブロックチェーンを基盤とする暗号資産および、別のステーブルコインとの交換やDeFiでの運用といったWeb3.0の取引を行う場合において、主流な価値流通手段の1つとなっています。ただし現在のところ、ステーブルコインはKYC(本人確認)やAML(アンチ・マネー・ロンダリング)の仕組みを必要としない取引での利用が主であり、いまだ万能な決済手段と言い切ることが難しいため、その利用には一定の注意が必要となります。

CBDCは、今まさに各国各地域においてその実現が検討されている段階にあります。基盤技術としてブロックチェーンを活用しているものも多くあるため、ステーブルコインと類似した用途は想定されますが、明確な違いはその発行主体にあります。前述のとおりステーブルコインは民間企業や団体が発行し、市場の需給やアルゴリズムによって価格の安定を目指しますが、CBDCは中央銀行によりデジタル化された法定通貨として発行され、その預り金を担保に価格が決定します。位置付けとしては、CBDCは法定通貨と同様に扱われるため、用途としては店舗での決済や送金に加え、税金の支払いや補助金の支給といった行政手続きにも広く活用されることが想定されています。

2.ステーブルコインの現状と活用可能性

ステーブルコイン活用の現状

現状、ステーブルコインは、Web3.0の世界における安全資産としての活用が多くを占めています。一般的に、Web3.0のサービス利用や取引を行う上では暗号資産の保有が欠かせません。取引に用いた暗号資産や、その取引で得た利益としての暗号資産を長期的に保有する場合、その大きな価格変動がリスクとなる場合があります。そうした場合、価格が安定しているステーブルコインに交換して保有することで、一定程度のリスクを抑えることができ、また新たな取引機会を待つための有効な手段として、活用されています。

ステーブルコイン活用のメリット

ステーブルコインは、プログラマブル(プログラムに組み込むことが可能)な金銭であるという、電子マネーにはない大きな特徴を持っています。つまり、ステーブルコインを、特定の条件のもとで特定の契約が執行されるプログラム(スマートコントラクト)に組み込むことで、自律的な価値の移転が可能になるということです。そうした特徴を活用し、DAOのような組織における貢献への報酬支払いを行う場合や、DeFiにおける自律的な価値の移転を行う場合に、ステーブルコインならではのメリットがあると言えるでしょう。もちろん、暗号資産に比べ価格が安定的であるという点もメリットとして挙げることができます。また、DAOにおける自律的な価値移転においてブロックチェーン上のトークンが活用される際、価格が変動しないということは、大きな利点となり得ます。

現状、海外を中心としたDAOで運営されるプロトコルやサービスは、独自トークンによる報酬支払いが一般的です。その独自トークンが安定的に価値を向上していくのが理想的ですが、一定の価値暴落リスクを孕んでおり、それまでの組織貢献価値がゼロになってしまうことが考えられます。成長期のプロトコルやサービスにおける、将来の価値向上を目指した独自トークンによる支払いは、大きな初期資金を必要とせずに始められるというメリットがある一方で、より「安定的な」DAO運営を目指す段階においては、報酬支払いにステーブルコインを利用するという方法は十分に検討され得る選択肢となります。

将来的なステーブルコイン活用の可能性

Web3.0の世界に限らず、現実世界の経済活動においても、ステーブルコイン活用が検討され始めており、特にグローバルにおける決済や送金での活用が考えられています。

一般的に、国境を越えた送金には、コストや時間がかかります。グローバル化が進む今日では、国境を越えたヒトやモノ、カネの動きが激しくなっているため、コストと時間がかかる海外送金に悩む個人や事業者も増えていますが、ステーブルコインの活用により、海外送金においてコストを抑えたリアルタイムでの送金が可能になります。

また、途上国における報酬支払いにも活用の余地があり、国境を越えた報酬支払いに自国通貨ではなく、ステーブルコインや暗号資産を活用することで、グローバルなマーケットへのアクセスが可能になると考えられています。

3.ステーブルコインに関する法規制

※以下の内容は、2024年4月執筆時点のものであることを、予めお断りします。

ステーブルコインは基本的に法定通貨に価格が連動するように設計されているものの、何かしらの要因によって、価格の連動が外れる(ディペッグと呼称)可能性を有しています。過去にはステーブルコインのディペッグにより大きな損害が出たこともあり、現在は各国で適切なステーブルコインの規制について検討されています。

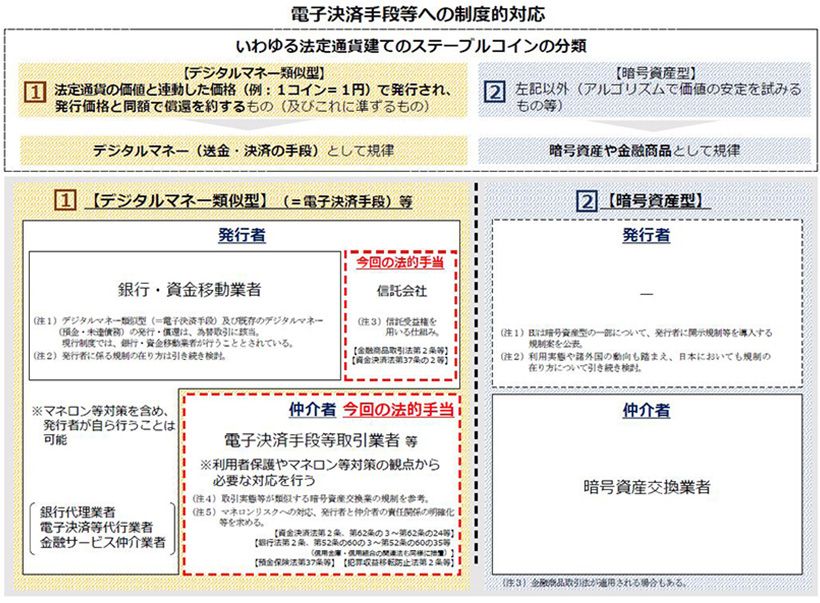

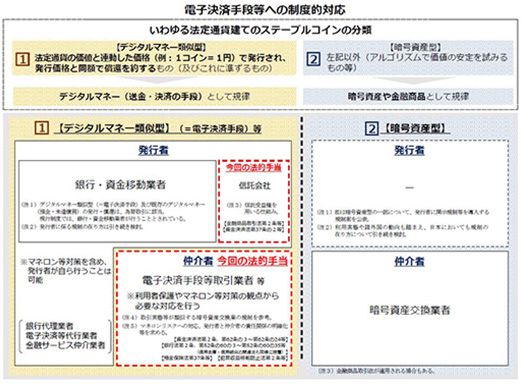

日本における規制状況

日本では、2023年6月に改正資金決済法が施行され、ステーブルコインの規制が明確化されました。改正資金決済法では、ステーブルコインは「デジタルマネー類似型ステーブルコイン」と「暗号資産型ステーブルコイン」の2種類に大別されています。前述の法定通貨担保型ステーブルコインがデジタルマネー類似型ステーブルコインに該当し、電子決済手段に位置付けられます。また、その発行者は、銀行、資金移動業者、信託会社に限定されます。一方で、暗号資産担保型やアルゴリズム型のステーブルコインは暗号資産型ステーブルコインに該当し、暗号資産に位置付けられます。そのため、従来どおり暗号資産交換業者に関する法制によって規制されます。

出典:金融庁「安定的かつ効率的な資金決済制度の構築を図るための資金決済に関する法律等の一部を改正する法律案 説明資料」

主要国の規制状況

日本において、ステーブルコインに関する規制環境が整い始めたなか、アメリカでは2023年7月に「支払ステーブルコインの透明性に関する法案」をはじめとする複数の金融関連法案を可決しています。一部のアルゴリズム型ステーブルコインの崩壊等を受けて、市場に対する規制を確立しようとする動きが見られます。

ヨーロッパでは、暗号資産市場(Market in Crypto-Assets:MiCA)法案策定の際に、ステーブルコインを重大な焦点として取り上げています。また、イギリスでは、金融監視機関がステーブルコインを規制する計画を共有するなど、ステーブルコインや暗号資産の活用に向けた環境整備に取り組んでいることがわかります。

4.ステーブルコインに関する国内の動向

※以下の内容は、2024年4月執筆時点のものであることを、予めお断りします。

日本ではステーブルコインの規制が明確化されたことにより、複数の事業者がステーブルコインの発行やその流通に取り組んでいます。

【国内事業者の取組み事例】

- JPYC

「JPYC」は、JPYC株式会社が運営する代表的な日本円連動型ステーブルコインの1つです。2021年に日本円連動型ステーブルコインとして発行され、自家型前払式(プリペイド式)支払手段に分類されます。そのため、上述のデジタルマネー類似型ステーブルコインとは異なりますが、2023年11月にJPYC社はデジタルマネー類似型ステーブルコインの発行を目指すことを発表しています。 - XJPY/XUSD

2023年11月、三菱UFJ信託銀行、Ginco、Progmatをはじめとする複数の事業者がステーブルコイン「XJPY」および「XUSD」の発行に向けた共同検討の開始を発表しました。日本円連動型ステーブルコインがXJPY、米ドル連動型ステーブルコインがXUSDと呼ばれ、暗号資産交換業者間の決済効率性向上を目的とした「暗号資産業界横断ステーブルコイン」としての発行が検討されています。暗号資産交換業者やその関連業者間での取引を銀行送金からステーブルコイン取引に代替することにより、従来の取引時間の制約や送金コストなどの課題の解決を目指しています。 - トチカ

2024年4月、石川県の北國銀行は、預金に紐付く日本円連動型ステーブルコイン「トチカ」を発行しました。トチカはプライベートブロックチェーン上で発行され、同行の口座保有者が使用することができる預金型トークンであり、定義上は銀行預金として分類されます。2024年4月時点では石川県内の加盟店舗における決済手段として利用される想定ですが、2024年中には、ユーザー間での個人間送金も可能になるとされています。

5.まとめ

ステーブルコインは従来よりも効率的な価値の貯蔵・移転手段として活用されるものであり、Web3.0のインフラの一部として必要不可欠なものです。イノベーションと規制のバランスを取りながら発展させていくことがWeb3.0の発展に直接的につながると思われます。

現在は国内外で複数のステーブルコインが発行されており、また将来的にも1つのステーブルコインに集約されるということは考えづらいでしょう。しかしながら、それぞれのステーブルコインを中心とした経済圏が相互運用性を持ち、つながっていくという未来を容易に想像することができます。

2023年、日本国内においてステーブルコインの規制が明確化されたことにより、多くの事業者(事業体)がステーブルコインの取扱いおよびビジネスへの活用を検討しています。ステーブルコインはWeb3.0におけるインフラの一部であるため、事業者の目線としてはステーブルコインの発行そのものによってマネタイズを図ることは難しいものと予想されます。それよりも、発行したステーブルコインが人々の生活をより便利にするサービスを展開していくことによって、経済圏の構築・拡大を期待したいと思います。

※本文中に記載されている会社名・製品名は各社の登録商標または商標です。

執筆者

KPMGコンサルティング

コンサルタント 佐藤 憲信